С 2026 года коммерческие организации обязаны начислять страховые взносы с базы в размере федерального МРОТ если за месяц сумма выплат и иных вознаграждений в пользу руководителя ниже МРОТ (п. 1 ст. 421 НК РФ). В статье собрали наиболее популярные вопросы по этой теме.

[jivo-yes]

Содержание

- Кого коснется изменение

- Кто обязан платить минимальные взносы с МРОТ

- Компания применяет АУСН – нужно ли платить минимальные взносы

- За кого нужно платить минимальные взносы с МРОТ

- Если компанией руководит управляющий ИП

- С директором не заключен трудовой договор, платить ли взносы

- В организации два единоличных исполнительных органа — за кого считать взносы из МРОТ?

- Какие взносы начислять с МРОТ

- Нужно ли начислять директору зарплату не менее МРОТ

- Как будет применяться минимальное ограничение по МРОТ

- Когда минимальное ограничение может оказаться меньше МРОТ

- Когда нельзя уменьшить минимальное ограничение из МРОТ

- Взносы за директора при ликвидации организации

- Нужно ли платить взносы с МРОТ за ликвидатора

- Если директор в отпуске за свой счет — взносы все равно нужно начислять

- Как рассчитать взносы, если директор работает на неполной ставке

- Взносы руководителя-совместителя

- Директор ООО оформлен как ИП – как начислять взносы

- Как начислять взносы, если директор целый месяц в отпуске

- Пересчитывать ли взносы, если зарплата стала больше МРОТ

- Изменения в РСВ и других формах отчетности

- Что делать, если из-за отсутствия деятельности нет денег на уплату взносов

- Реализация в 1С

В 2026 году минимальный размер страховых взносов за директора при общем едином тарифе составит:

- Сумма взносов за 1 полный месяц:

- 27 093 * 30% = 8 127,90 руб.

- Сумма взносов за 1 полный год:

- 8 127,90 * 12 месяцев = 97 534,80 руб.

Разберем изменения подробнее.

Кого коснется изменение

Кто обязан платить минимальные взносы с МРОТ

Каких компаний коснется изменение законодательства? Распространяется ли новое требование на НКО и индивидуальных предпринимателей?

Изменения коснутся только коммерческих организаций. На это прямо указывает новый абз. 2 п. 1 ст. 421 НК РФ – в нем говорится про «физическое лицо, являющееся единоличным исполнительным органом коммерческой организации».

Это означает, что требование не относится:

- К индивидуальным предпринимателям – у ИП нет единоличного исполнительного органа. Он платит фиксированные взносы за себя как за ИП

- К некоммерческим организациям. Такими организациями, в частности, являются (ст. 50 ГК РФ):

- потребительские кооперативы

- общественные организации и движения

- товарищества собственников недвижимости (включая товарищества собственников жилья, садоводческие или огороднические товарищества)

- религиозные организации

- адвокатские и нотариальные палаты

Компания применяет АУСН – нужно ли платить минимальные взносы

Нужно ли платить минимальные взносы за директора, если организация применяет АУСН?

При применении АУСН ставка страховых взносов равна нулю (п. 1.1 ст. 18 Закона от 25.02.2022 N 17-ФЗ). Какую бы облагаемую базу для выплат директору ни установили – сумма взносов будет нулевой. Поправки в правила расчета взносов на АУСН пока не вносили. При этом ФНС в письме от 22.12.2025 N БС-4-11/11507@ подтвердила обязанность определять минимальную базу по взносам за директора на АУСН — ФНС выпустила разъяснения по расчету взносов с МРОТ за руководителя в 2026 году.

Получите понятные самоучители 2025 по 1С бесплатно:

За кого нужно платить минимальные взносы с МРОТ

Если в ООО два учредителя — за кого платить взносы с МРОТ?

Взносы с МРОТ платятся только за руководителя организации. Им считается лицо, указанное в выписке из ЕГРЮЛ в разделе «Сведения о лице, имеющем право без доверенности действовать от имени юридического лица». Учредители не являются единоличным исполнительным органом.

По этой же причине новые требования не распространяются на других директоров организации – финансовых, исполнительных, коммерческих и т. п.

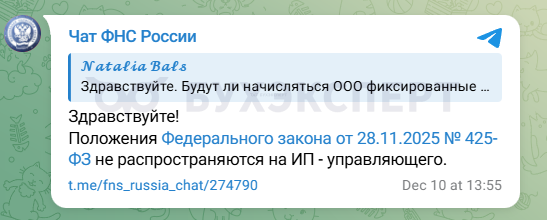

Если компанией руководит управляющий ИП

Будут ли начисляться ООО фиксированные страховые взносы если в компании руководителем выступает управляющий индивидуальный предприниматель?

Нет. Положения Федерального закона от 28.11.2025 № 425-ФЗ не распространяются на ИП — управляющего. Такую позицию опубликовала ФНС РФ в своем телеграм-чате (сообщение от 10.12.2025)

С директором не заключен трудовой договор, платить ли взносы

Если с директором не заключен трудовой договор – все равно нужно платить взносы с МРОТ и сдавать отчетность?

Да, так разъяснила ФНС в письме от 22.12.2025 N БС-4-11/11507@ — ФНС выпустила разъяснения по расчету взносов с МРОТ за руководителя в 2026 году.

Дело в том, что у юрлица не может не быть исполнительного органа. Даже если трудовой договор не заключен — руководителем считается лицо, указанное в выписке из ЕГРЮЛ в разделе «Сведения о лице, имеющем право без доверенности действовать от имени юридического лица».

В организации два единоличных исполнительных органа — за кого считать взносы из МРОТ?

В организации два единоличных исполнительных органа. По кому из руководителей рассчитывать взносы из МРОТ?

На этот вопрос ответила ФНС РФ в письме от 22.12.2025 N БС-4-11/11507@ — ФНС выпустила разъяснения по расчету взносов с МРОТ за руководителя в 2026 году. Если уставом коммерческой организации предусмотрено осуществление полномочий единоличного исполнительного органа несколькими физическими лицами, то минимальная база для страховых взносов определяется по каждому такому физлицу.

Какие взносы начислять с МРОТ

Взносы на НС и ПЗ тоже начислять с МРОТ?

Нет, изменения внесены только в Налоговый кодекс, поэтому с МРОТ начисляются только взносы по единому тарифу. Правила уплаты взносов на травматизм не изменились.

Нужно ли начислять директору зарплату не менее МРОТ

Если база для начислений взносов должна быть не ниже МРОТ — означает ли это, что зарплату директору нужно начислять в размере не меньше МРОТ?

Нет. Начислять зарплату, как и прежде, можно в любом размере. Но если за месяц она окажется меньше МРОТ — страховые взносы по единому тарифу будут считаться с суммы МРОТ.

Как будет применяться минимальное ограничение по МРОТ

Какие доходы учитывать для сравнения суммы начислений с МРОТ

Какие виды начислений директора включить в базу для сравнения с МРОТ?

Чтобы определить размер выплат для сравнения с МРОТ, учитываем только облагаемые взносами выплаты. В расчет не берем начисления, которые (п. 137 ст. 2 Закона от 28.11.2025 N 425-ФЗ):

- Не отнесены к объекту обложения страховыми взносами. Например:

- дивиденды

- арендная плата за аренду имущества

- суммы по договору купли-продажи

- суммы по договору дарения, и др.

- Не облагаются взносами по ст. 422 НК РФ:

- матпомощь в пределах необлагаемых лимитов

- пособие по больничному

- суточные в пределах норм и др.

Какой МРОТ использовать для сравнения

Какой МРОТ брать для сравнения – региональный или федеральный? Нужно ли увеличивать размер МРОТ на районный коэффициент?

При расчете минимальных страховых взносов применяется федеральный МРОТ на начало года (на 01.01.2026 – 27 093 руб.) Увеличивать МРОТ на районный коэффициент не нужно (п. 137 ст. 2 Закона от 28.11.2025 N 425-ФЗ).

Какой тариф применять при расчете взносов с МРОТ

По какому тарифу считать взносы за директора с МРОТ?

Особого тарифа для расчета взносов с базы из МРОТ не установлено. При расчете взносов с МРОТ организация применяет свой действующий тариф. Такой вывод также можно сделать из Письма ФНС РФ от 22.12.2025 N БС-4-11/11507@ — ФНС выпустила разъяснения по расчету взносов с МРОТ за руководителя в 2026 году. В письме сказано: при заполнении раздела 3 «Персонифицированные сведения о застрахованных лицах» формы расчета по страховым взносам в отношении физического лица, являющегося единоличным исполнительным органом коммерческой организации, указывается код категории застрахованного лица, соответствующий коду применяемого плательщиком тарифа страховых взносов.

Когда минимальное ограничение может оказаться меньше МРОТ

Руководитель принят в организацию в конце месяца (уволен из организации до окончания месяца). За этот месяц его зарплата составила меньше МРОТ. Как считать минимальные взносы?

Если физлицо числится руководителем неполный месяц — взносы начисляют с части МРОТ, пропорциональной количеству календарных дней месяца, в которых он выполнял полномочия. Количество дней исполнения полномочий определяется по дате из выписки в ЕГРЮЛ. При расчете пропорции учитываются календарные дни, а не рабочие.

В феврале 28 календарных дней, 19 рабочих дней. Директор приступил к выполнению полномочий с 9 числа. Организация применяет общий тариф взносов 30%.

Расчет взносов с зарплаты директора за февраль:

- 27 093 / 28 * 20 = 19 352,14 руб.

Когда нельзя уменьшить минимальное ограничение из МРОТ

Взносы за директора при ликвидации организации

ООО находится в стадии ликвидации, это займет несколько месяцев. Можно не начислять за это время страховые взносы за директора?

Взносы за директора из МРОТ нужно начислять все время, пока он числится единым исполнительным органом в ЕГРЮЛ.

Есть мнение, что взносы можно не начислять, если в качестве единого исполнительного органа выступает сторонняя управляющая организация, т. к. в абз. 2 п. 1 ст. 421 НК РФ упоминается физическое лицо. Норма новая, при наличии сомнений безопаснее уточнить нюансы адресным запросом в Минфин или ФНС.

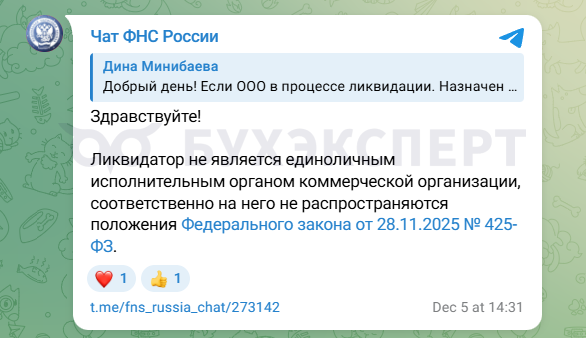

Нужно ли платить взносы с МРОТ за ликвидатора

ООО находится в стадии ликвидации, назначен ликвидатор. Ликвидатору никаких выплат не начисляется. Нужно ли платить взносы с МРОТ за ликвидатора?

По мнению экспертов, по общему правилу ликвидатор не является единоличным исполнительным органом, за исключением случаев банкротства (в случаях банкротства из общего правила могут быть исключения). Ликвидатор не указан как единоличный исполнительный орган в ЕГРЮЛ, поэтому правило об уплате взносов с МРОТ на него не распространяется.

Такой же позиции придерживается ФНС РФ — об этом специалисты ФНС написали в официальном телеграм-чате (сообщение от 05.12.2025)

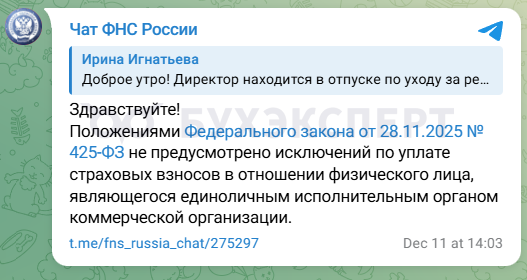

Если директор в отпуске за свой счет — взносы все равно нужно начислять

Директор в отпуске за свой счет, деятельность не ведется. Страховые взносы все равно придется платить с МРОТ?

Да, поскольку они начисляются за сам факт наличия единоличного исполнительного органа. Взносы придется заплатить, даже когда директор фактически на работал, и у него нет зарплаты. ФНС в письме от 22.12.2025 N БС-4-11/11507@ указала, что обязанность расчета взносов с минимальной базы не зависит от фактически отработанного времени — ФНС выпустила разъяснения по расчету взносов с МРОТ за руководителя в 2026 году.

Причины отсутствия могут быть самые разные:

- отпуск без сохранения зарплаты

- больничный (в т. ч. по беременности и родам)

- отпуск по уходу за ребенком

- военные сборы и др.

Отсутствие деятельности, начисленной зарплаты, денежных поступлений не являются основанием для освобождения. Такую позицию ФНС РФ ранее озвучивала и в своем официальном телеграм-чате (сообщение от 11.12.2025).

Если руководитель планирует отсутствие длительное время, то чтобы не платить взносы из МРОТ — лучше передать полномочия руководителя другому сотруднику и внести соответствующую запись в ЕГРЮЛ.

Как рассчитать взносы, если директор работает на неполной ставке

Если директор устроен на неполную ставку, с какой суммы платить взносы?

Если директор оформлен на неполную ставку (неполный день и т. д.) и его фактическая зарплата ниже установленной базы — взносы все равно начисляются с базы из полного МРОТ. Сумму 27 093 руб. нельзя делить пропорционально ставке или отработанному времени.

Взносы руководителя-совместителя

Руководитель работает по совместительству, поэтому его зарплата меньше МРОТ. Взносы платить с МРОТ?

Да, взносы начисляют с минимальной базы, независимо от работы в другой организации.

Директор ООО оформлен как ИП – как начислять взносы

Директор ООО оформлен еще как ИП, как платить взносы — за ИП и ООО отдельно?

Да, взносы за ИП и ООО платятся отдельно. За ИП, который является также руководителем в ООО, взносы платятся дважды:

- страховые взносы как за работника уплачивает работодатель

- фиксированные взносы ИП платит сам за себя

Как начислять взносы, если директор целый месяц в отпуске

Директор работает на полную ставку, его оклад больше МРОТ. С 1 числа месяца директор ушел в трудовой отпуск на 28 календарных дней. Отпускные начислены и выплачены в предыдущем месяце. Из-за малого количества рабочих дней в месяце отпуска начисленная зарплата оказалась меньше МРОТ. Нужно ли платить за этот месяц взносы из МРОТ?

Да. В трудовом отпуске за директором сохраняются полномочия единоличного исполнительного органа. Никаких исключений в НК РФ для таких случаев пока не предусмотрено.

Пересчитывать ли взносы, если зарплата стала больше МРОТ

Можно ли сделать перерасчет взносов, если их рассчитывали из МРОТ, а в последующих месяцах зарплата оказалась больше?

Если в последующие месяцы зарплата будет выше МРОТ, перерасчет взносов за предыдущие месяцы не делается.

Организация применяет тариф 30%. В январе 2026 года часть месяца директор находился в отпуске без сохранения. Его зарплата за январь составила 10 000 руб. Взносы были исчислены из МРОТ в размере 8 127,90 руб.

В феврале директору начислили зарплату в размере 100 000 руб. Организация посчитала взносы за февраль в размере 30 000 руб. (100 000 * 30%).

Взносы за январь не пересчитываются. Общая сумма взносов за 2 месяца составляет 38 127,90 руб.

Изменения в РСВ и других формах отчетности

РСВ, перссведения, единая упрощенная декларация

Как отражать в отчетности выплаты директору и взносы с них, если фактический доход меньше МРОТ.

Если выплаты директора ниже МРОТ — в РСВ и персонифицированных сведениях нужно будет отражать минимальную облагаемую базу и страховые взносы с нее. В отчетности по страховым взносам сумма начислений руководителю, минимальная база для исчисления страховых взносов и сумма исчисленных с такой базы страховых взносов отражаются как обычно — в соответствующих строках по каждому физическому лицу, а также в составе показателей в целом по плательщику. Исключений при представлении РСВ и перссведений при начислении взносов с минимальной базы нет — ФНС выпустила разъяснения по расчету взносов с МРОТ за руководителя в 2026 году

Обратите внимание, с отчетности за 1 квартал 2026 будет действовать новая форма РСВ — За 1 квартал 2026 отчитываемся на новом бланке РСВ.

Остальные отчеты

Коснутся ли изменения других отчетов?

В бухучете и остальной отчетности (статистическая отчетность, отчеты по налогу на прибыль и др.) суммы начислений за директора отражаются как обычно — в размере фактически начисленных сумм.

Суммы страховых взносов отражаем в размере начисленных сумм. В РСВ, бухучете и других отчетах исчисленные взносы будут совпадать.

Что делать, если из-за отсутствия деятельности нет денег на уплату взносов

Организация не ведет деятельность и на уплату страховых взносов за директора отсутствую средства. Что делать в этом случае?

Обязанность уплачивать взносы из МРОТ не зависит от факта ведения деятельности. Если нет финансовой возможности уплачивать взносы, есть варианты:

- перейти на АУСН, если организация отвечает критериям ее применения — в этом случае ставка по взносам составляет 0%, в т. ч. с МРОТ за директора. Сдавать РСВ на АУСН не нужно

- пополнять ЕНС на сумму взносов может третье лицо, например, сам директор, учредитель или аффилированная компания

- получить заемные средства или помощь учредителей

- закрыть недействующую организацию

Реализация в 1С

В ЗУП 3.1 расчет минимальной суммы взносов из МРОТ уже реализован — Взносы за директора 2026 с доходов не менее МРОТ (ЗУП 3.1.34.172 / 3.1.36.39). Сроки реализации для остальных программ 1С можно отследить по ссылке >>

Изменения в расчете взносов в ЗУП 3.1 рассмотрим на примерах 26 декабря в прямом эфире Налоговая реформа – 2026. НДФЛ и страховые взносы в 2026 году.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

А в пенсионном страховании в зачёт пойдет какая сумма — минималка или фактическая (нулевая) выплата?

Добрый день. Встречала в СМИ комментарии специалистов СФР, что изменений в части расчета баллов пока нет. Директору посчитают столько баллов, сколько уплачено взносов. То есть если страховые взносы с МРОТ, то и баллы будут с этой суммы.

Еще один интересный вопрос — как будем учитывать этот МРОТ в среднем заработке за расчетный период для больничного. Ждем официальных разъяснений.

Добрый день. Встречала в СМИ комментарии специалистов СФР, что изменений в части расчета баллов пока нет. Директору посчитают столько баллов, сколько уплачено взносов. То есть если страховые взносы с МРОТ, то и баллы будут с этой суммы.

Еще один интересный вопрос — как будем учитывать этот МРОТ в среднем заработке за расчетный период для больничного. Ждем официальных разъяснений.

Добрый день! Захотелось поделиться своим рассуждением по расчёту больничного пособия. Думаю, странно было бы, если эти МРОТы будут включать в заработок. Когда в расчётых годах нет заработка, то пособие и так платится из МРОТ, поэтому, если включать «вменённый» доход, то получится как будто двойной учёт одного и того же элемента

Добрый день! «Директор работает на полную ставку, его оклад больше МРОТ. С 1 числа месяца директор ушел в трудовой отпуск……» Никаких исключений в НК РФ -Взносы из МРОТ

Этот мифический МРОТ как-то будет учитываться при учете предельного размера базы для страховых взносов?

Может быть будут разъяснения и позиция изменится.

«Взносы с МРОТ платятся только за руководителя организации. Им считается лицо, указанное в ЕГРЮЛ. Учредители не являются единоличным исполнительным органом.

По этой же причине новые требования не распространяются на других директоров организации – финансовых, исполнительных, коммерческих и т. п.»

Вопрос — если в ЕГРЮЛ указаны 2 человека, то данная норма по уплате взносов распространяется на обоих ?

Здравствуйте! Хороший вопрос. Если у Вас есть возможность обратиться к аудиторам, то рекомендую это сделать. Пока разъяснений я не смогла найти 😔

Добрый день, в телеграмм чате ФНС был дан ответ, что норма распространяется на всех

Добрый день! Как исчислять взносы, если у физ.лица основное место работы-исполнительный директор, а по внутреннему совместительству-генеральный директор. По должности Генеральный директор (внутр.совм.) он получает меньше МРОТ согласно отработанному времени. Взносы же исчисляются с совокупного дохода физ.лица, а не по отдельным должностям. Нужно ли по генеральному директору взносы все-таки исчислять с МРОТ?

Добрый день! Если обратиться к Налоговому кодексу, то там есть формулировка : «физическое лицо, являющееся единоличным исполнительным органом». Исходя из этого, на наш взгляд следует вывод,что если сумма в целом по физ. лицу больше МРОТ, то доначислять взносы не нужно. Но так как вопрос методический, то лучше дополнительно уточнить у аудиторов🙏